- IPO投資に挑戦したいが、どんな銘柄を選べば良いか分からない

- 分析するにもチャートが無いし、何を分析すれば良いんだろう?

- なので、IPO銘柄の選び方や分析法を分かりやすく教えて欲しい

負けない投資と言われるIPO投資でも、実は最低限の銘柄分析が必要です。なぜなら投資である以上、変な銘柄を買うと損する可能性もあるからです。

とは言え、一般的に『IPO銘柄は情報も少ないし、何をどう分析して選べば良いのか?分からない』初心者が大半でしょう。

プロフィールは次のとおり。

- 資産80億の投資家から4年間 投資やトレードについて学ぶ

- 副業の収入をNISAや仮想通貨、FXの投資に回して資産形成

- 4年間で年収を300万円→1,000万円にアップ!できました

- 著者のプロフィールページはこちら、連絡先はこちらです

この記事では、IPO株の銘柄を選ぶ際に最低限必要となる分析方法を解説。後半では当選確率を上げる方法も紹介します。

記事をお読みいただくと、IPO投資での失敗を避けられるようになります。

本記事の結論

- JPX(日本取引所グループ)の新規上場会社概要を必ず確認する

- 上記から、1.売出比率 2.吸収金額 3.オファリングレシオを算出

※コピペした数値の簡単な足し算と掛け算・割り算のみでOK!

上記のような感じです。それでは本題に入ります。

IPO銘柄選びで必ず確認すべき資料とは?【答:新規上場会社概要】

結論、IPO銘柄を選ぶ際には『新規上場会社概要』というPDF資料を、必ずチェックしましょう。

なぜなら、そのIPO銘柄のさまざまな情報のソース元であり、最も正確だからです。

例えば、個人の方が運営するIPOの情報サイトの『おすすめ度』みたいな項目は、基本的に上記の資料が元になっています。

ですので、正確な情報を得るためにも、新規上場会社概要を必ず入手し、確認しましょう。

新規上場会社概要(PDF)の入手方法【当然無料です】

JPX(日本取引所グループ)『新規上場会社情報』ページで、PDFをダウンロードできます。

新規上場会社情報 | 日本取引所グループ公式サイト

銘柄ごとにPDF資料が4種類ずつあります。下記の図のとおり『会社概要』という項目のPDFを入手しましょう。

あわせて、仮条件をPDFではなく画面にて確認しましょう。

新規上場会社概要などで確認すべき内容【6つは必須】

最低限、次の6つを確認しましょう。

- ①上場時発行済株式総数

- ②公募

- ③売出し(引受人の買取引受による売出し)

- ④売出し(オーバーアロットメントによる売出し)

- ⑤公開株数※自分で上記②③④の合計値を計算

- ⑥仮条件※PDFではなく画面で確認

後ほど分析に使うので、例えば以下のように、数値をPDFからメモ帳などにコピペしておくと便利です。

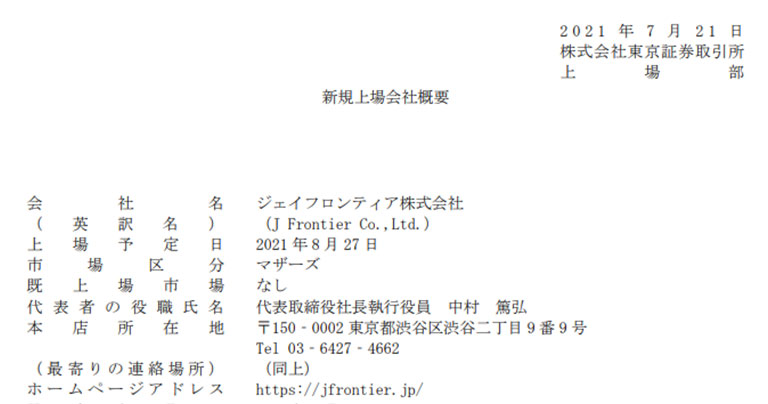

例:ジェイフロンティア株式会社

上場時発行済株式総数:4,587,000 株

公募:750,000 株

売出し(引受人の買取引受による売出し):50,000 株

売出し(オーバーアロットメントによる売出し):80,000 株

公開株数:880,000 株

※750,000+50,000+80,000

仮条件:3,950.0~4,190.0円

※PDFではなく画面で確認

上記のような感じでメモします。

念のため、各用語の意味は次のとおりです。

- 上場時発行済株式総数

- 会社が発行することをあらかじめ定款に定めている株式数のうち、上場する時に発行されることになる株式数のこと。

- 公募

- 新しく発行する株式を投資家に回すこと。調達されたお金が会社に入る。

- 売出し(引受人の買取引受による売出し)

- 創業者などが既に持っている株式を投資家に回すこと。調達されたお金は創業者などに入る。

- 売出し(オーバーアロットメントによる売出し)

- 人気が高まった際の予備の株式。調達されたお金は創業者などに入る。

- 公開株数

- 公募+引受人の買取引受による売出し+オーバーアロットメントによる売出し

- 仮条件

- 企業の株を投資家に販売する価格の仮決め値。一定の値幅の中で値決めをするブックビルディングという方式を採用しているため幅がある。

IPO銘柄を選ぶ際に必ず分析すべき項目【3つです】

下記の3つ。

- 売出比率:低い方が良く、30%以下だと好ましい

- 吸収金額:小さい方が良く、10億未満だとGood

- オファリングレシオ:低い方が良く20%以下Good

それぞれを解説します。

売出比率【低い方が良く、30%以下が好ましい】

まずは言葉の定義です。

売出比率とは?

IPOで資金調達に充てられる株式のうち、創業者など大株主に資金が入る株式の割合。低い方が良い。

低い方が良い理由は、創業者などにお金が入っても、会社にお金が入らなければ成長にはつながらないからです。

売出比率は、30%以下が好ましいと言われます。

続いては、計算方法です。

売出比率

= (売出し+オーバーアロットメント) ÷ 公開株数

前述の例、ジェイフロンティア株式会社の場合だと下記のとおり。

(50,000株+80,000株) ÷ 880,000株 = 14.8%

30%以下なので良好!という感じです。

吸収金額【小さい方が良く、10億未満がGood】

定義は下記です。

吸収金額とは?

IPOの際に企業が株式市場に新規に公開する公募株式と売出株式によって市場から得られる資金の総額。小さい方が良い。

吸収金額が小さい方が良いのは、市場に出る株式数が少なく希少価値が高まるためです。

- 10億円未満:小型案件と呼ばれ人気が出やすい

- 10億円以上〜50億円未満:まあまあという感じ

- 50億円以上:イマイチ、価格が上がりにくい

- 100億円以上:大型案件、価格が下がる可能性も

計算方法は次のとおり。

吸収金額

= 公開株数 × 仮条件の上限値

実は、仮条件の上限値を計算に使うという明確な定義はありません。ただ、上限値が決定価格(公開価格)になることが多いので、使用するのが吉です。

例を示すと以下になります。

880,000株 × 4,190円 = 36.8億円

10億円〜50億円未満なので、まあまあという感じですね。

オファリングレシオ【低い方が良く、20%以下がGood】

最後はオファリングレシオ。定義は以下です。

オファリングレシオとは?

投資家が売買できる(=市場に出回る)株式が、発行済株式総数のうち何%かを示す指標。小さい方が良い。

オファリングレシオが小さい方が良いのは、その株式の希少価値が上がるからです。

- 20%以下が望ましい

- 25%以上はまあまあ

- 30%以上だと厳しい

計算方法は下記になります。

オファリングレシオ

= 公開株数 ÷ 上場時発行済株式総数

事例は以下のとおり。

880,000株 ÷ 4,587,000株 = 19.2%

結果、20%以下なので望ましいと言えます。

以上、①売出比率 ②吸収金額 ③オファリングレシオの3つは、上場後の売買価格に大きく影響します。簡単な足し算と掛け算・割り算で出せますので、必ずチェックしましょう。

当選確率を上げる2つの方法【①数打つ ②IPOチャレンジポイント】

IPO銘柄の分析方法を理解しても、ぶっちゃけ当選確率を上げないと意味ないです。なぜならIPOの人気は高く、なかなか当選しないから。

ゆえに、少しでも当選確率を上げる必要があります。

上げるためには、次の2つを行えばOKです。

- 複数の証券会社から申し込んで数を打つ

- SBI証券のIPOチャレンジポイントを活用

各々の詳細を見ていきます。

複数の証券会社から申し込んで数を打つ

IPO株は証券会社ごとに割り当てがあります。

つまり、ひとつのIPO銘柄に対して、複数の証券会社で抽選の申し込みが可能です。

なので、あらかじめ複数の証券口座を開設しておき、欲しい銘柄の抽選には積極的に申し込みましょう。

IPOの取り扱い数が多く、当選しやすい証券会社は下記のとおり。

- SBI証券:IPOに投資するなら必ず口座開設しておくべき

- LINE証券:野村證券が取り扱うIPOに投資できる

- 楽天証券:資金による差が出にくい完全抽選方式

- マネックス証券:資金力に関係ない公平な完全平等抽選

当たり前ですが口座開設は無料です。複数開設しても特に問題はありませんのでご安心ください。

SBI証券のIPOチャレンジポイントを活用

結論、SBI証券でIPOに申し込んで外れた際にもらえるポイントを、たくさん貯めて使うと当選しやすくなります。

なぜなら、SBI証券の当選の仕込みが、下記のようになっているからです。

- SBI証券の当選の仕込み

- ネット抽選(70%)と優先配分(30%)に分かれており、優先配分の方は、IPOチャレンジポイントの多い順に当選者を決める方式になっている。

ゆえに、SBI証券でポイントを貯めておき『この銘柄こそは!』という場合に使うようにしましょう。

\IPO銘柄の取り扱いが多い!/

無料でSBI証券の口座を開設

【まとめ】さっそくIPO銘柄選びを始めましょう

こんな感じで、今回は終わろうと思います。

本記事のまとめです。

- JPX(日本取引所グループ)の新規上場会社概要を、必ず確認する

- 1.売出比率 2.吸収金額 3.オファリングレシオを算出し分析する

- 複数から申し込んだり、SBI証券のポイントを活用し確率を上げる

上記を参考にしつつ、さっそくIPO銘柄を選び始めましょう。

IPO投資をするなら無料開設しておくべき証券口座

- SBI証券:IPO銘柄取り扱い多数、チャレンジポイントあり

- LINE証券:野村證券が取り扱うIPOに投資できる

- 楽天証券:資金による差が出にくい完全抽選方式

- マネックス証券:資金力に関係ない公平な完全平等抽選

『記事が参考になった』という方は、SNSボタンをクリックいただけると嬉しいです。